Los futuros posibles del sistema bancario español (ejercicio de ciencia ficción)

Obviamente, el futuro no está escrito. Y los economistas tenemos fama de ser malos predictores –si bien yo al menos he acertado dos veces en los últimos años–. Lo de trabajar en una entidad de crédito (en realidad, de depósito) implica que uno ponga un poco más de atención en lo que respecta a las noticias que tienen que ver con el sector, por más que uno siga tirando irremediablemente hacia el monte agroalimentario.

El presente como punto de partida

Antes de seguir, les contaré un chascarrillo. Cuando hace 13 años me contrató la Fundación de cierta entidad de banca cooperativa un amigo me dijo que el bancario era el mejor sector para jubilarse. Obviamente, eso ha cambiado de forma radial. El sector lleva expulsando personal de manera intensa desde 2008 (un 35 % hasta 2019). A lo largo de estos años se han producido algunos hechos que creo que, como mínimo, hay que considerar a la hora de realizar el ejercicio de futurología:

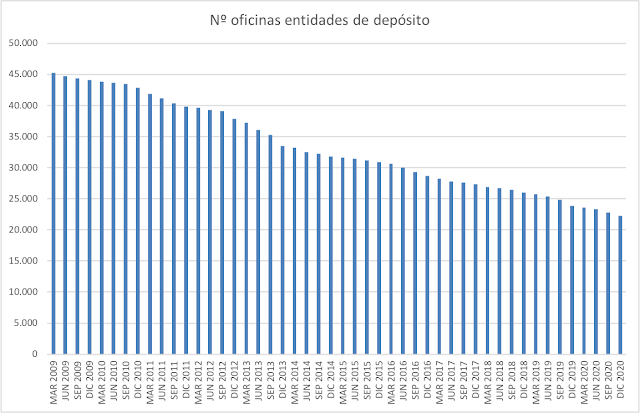

- Desde 2009 se ha producido un intenso proceso de ajuste que ha supuesto la reducción del número de entidades (con la práctica desaparición de las Cajas de Ahorros, convertidas casi todas en bancos), del número de oficinas abiertas al público (no solo por la eliminación de repeticiones resultado de fusiones) y del número de empleados. Este proceso estaba provocado por el estallido de la burbuja inmobiliaria y la crisis financiera internacional que dejó los balances de las entidades llenos de créditos incobrables y de una infinidad de activos inmobiliarios producto de ejecuciones hipotecarias y daciones en pago de difícil conversión en líquido.

- Asistimos ahora a una nueva oleada de fusiones y cierres que tienen que ver con el resultado de los efectos de la revolución digital sobre el sector y la situación de bajos tipos de interés que ya parece estructural:

- La revolución digital está impactando en el sector de la banca minorista de muy diversas formas. La más evidente es la propia digitalización y automatización de los procesos de trabajo y comercialización de las entidades. Los clientes cada vez acuden menos a las oficinas y, por tanto, hace falta menos personal para su atención.

- Llevamos ya 5 años con el Euribor en negativo, lo que implica que los márgenes de intermediación son actualmente ridículos. Esto significa que las entidades obtienen una muy escasa rentabilidad en su negocio principal. Por eso estamos asistiendo a un desconocido escenario de comisiones por los más diversos servicios que hace 10 años eran gratuitos.

- Otra de las formas en las que el sector se está viendo impactado por la digitalización es la aparición de una miríada de nuevos competidores que se especializan en alguno de los servicios que tradicionalmente prestaba la banca de forma cuasi monopolística. Por ejemplo, los servicios de pago, o los envíos de dinero. La revolución digital está permitiendo que estos agentes (las denominadas fintech) puedan ofrecer sus servicios de forma nativa digital, aprovechando desde el primer momento las ventajas de la inteligencia artificial, el uso masivo de dispositivos móviles conectados y la explotación de la información.

- Hay otra categoría de nuevos competidores, que aprovechan su conocimiento profundo de los usuarios, su imagen de marca y sus propios ecosistemas en los que los usuarios realizan compras y relacionarse. Se trata de las grandes compañías tecnológicas (las bigtech) que llevan años realizando incursiones en el ámbito de los servicios financieros. El desembarco de estas empresas en el ámbito bancario es uno de esos sucesos que casi todo el mundo da por descontado más pronto que tarde.

- Existe una tendencia a la reducción del uso del efectivo en las transacciones, impulsado por un lado por la normativa que persigue dificultar las operaciones fiscalmente opacas y por otro, por la “digitalización” de la actividad económica (comercio electrónico, plataformas de pago, aplicaciones de micropagos entre particulares y un largo etcétera). La pandemia ha impulsado esta tendencia, ya que los sistemas de pago contact-less (tarjeta o móvil) evitan el contacto físico entre pagador y receptor y reducen las posibilidades de contagio.

- Para 2026 es posible que ya exista el euro digital, la versión digital de nuestra divisa, emitida por el BCE. Aunque en principio el banco emisor ha dejado claro que cuenta con los bancos comerciales para que actúen como depositarios, lo cierto es que la aparición de dicha moneda podría abrir aún más el campo de juego para los agentes alternativos.

Primero, la rentabilidad

Con este apresurado resumen podemos ya comenzar a realizar nuestro ejercicio. Lo primero que hay que plantear es que las entidades deben antes que nada enfrentar su problema de baja rentabilidad a corto plazo. Las alternativas para mejorarla son varias, pero las más obvias serían: la reducción de costes (léase sustitución de personas por máquinas y cierre de oficinas con peores cifras), la búsqueda de sinergias a través de operaciones corporativas (fusiones y adquisiciones, que también tienen una contrapartida en términos de empleo), y la diversificación de ingresos (no sólo comisiones, posiblemente veremos intentos de las entidades de rentabilizar sus oficinas y canales digitales de formas muy diversas).

Otras opciones estratégicas pasan por la incorporación de nuevas habilidades a través de la adquisición de alguna de las fintech que resulten especialmente interesantes, reduciendo así la competencia y ampliando la cartera de servicios digitales del banco. Pero también es posible que sean las propias entidades el objetivo de las compras, más probable desde el ámbito de las bigtech que podrían de esta forma adquirir marcas de prestigio en el sector y entre los usuarios así como conocimiento especializado en mercados financieros.

Otras opciones estratégicas pasan por la incorporación de nuevas habilidades a través de la adquisición de alguna de las fintech que resulten especialmente interesantes, reduciendo así la competencia y ampliando la cartera de servicios digitales del banco. Pero también es posible que sean las propias entidades el objetivo de las compras, más probable desde el ámbito de las bigtech que podrían de esta forma adquirir marcas de prestigio en el sector y entre los usuarios así como conocimiento especializado en mercados financieros.

Menos generalistas, más especialistas

En el medio y largo plazo, considerando que se produzca una igualación en el ámbito regulatorio para evitar que se generen situaciones de distorsión de la competencia, nos encontraríamos con un mapa bancario con menos entidades generalistas de las que hay actualmente, pero con otros muchos agentes especializados prestando servicios en igualdad de condiciones. Respecto a la forma de prestar dichos servicios, no parece muy descabellado plantear un futuro con menos oficinas abiertas al público, un público mucho más acostumbrado al manejo de Internet para sus gestiones financieras, y una numerosa competencia. Podríamos terminar viviendo en un mundo bancario dual.

Por un lado, los servicios más generales, que acabarían compitiendo por precio. Incluso, en el extremo, podríamos ver plataformas a través de las cuales se comercializarían los diversos servicios de banca generalista con muy poca diferenciación entre ellos (podemos llamarle modelo Aliexpress). Estas plataformas posiblemente estarían en manos de las actuales bigtech o de sus herederas (en el mundo de Internet los cambios se suceden tan aprisa que se puede culminar el ciclo de vida de una empresa en unos pocos años).

En el otro extremo estarían una serie de servicios altamente personalizados (modelo banca suiza), como la gestión de patrimonios o la banca de empresas, en el que las entidades podrían llegar a funcionar como agentes externalizadores de las labores de gestión financiera de las empresas medianas y pequeñas. Este tipo de servicios sí que estarían vinculados a marcas reconocidas en el mundo de las finanzas, sin descartar que alguno de los nuevos agentes pudiera hacerse un hueco en este mercado.

En este futuro posible, las entidades pequeñas y medianas, paradójicamente, estarían mejor capacitadas para el segundo tipo de servicios. Las grandes, por supuesto, podrían jugar en ambos extremos del mercado dual.

No sé si en medio de esos extremos habrá mucho espacio, o si el que hubiera sería suficientemente rentable.

En este futuro posible, las entidades pequeñas y medianas, paradójicamente, estarían mejor capacitadas para el segundo tipo de servicios. Las grandes, por supuesto, podrían jugar en ambos extremos del mercado dual.

No sé si en medio de esos extremos habrá mucho espacio, o si el que hubiera sería suficientemente rentable.

Futuros alternativos

Lo bueno es que esto es apenas un cuento de ciencia ficción y es posible que el futuro real termine siendo uno muy distinto. Por ejemplo:

¿Por qué futuro apuestas tú, estimado lector?

- Un mercado oligopolístico de unos pocos grandes jugadores a nivel europeo, sin espacio apenas para un puñado de francotiradores hiperespecializados en algún segmento de mercado o en algún tipo de servicio concreto.

- Un mercado controlado por las plataformas de las bigtech y de los pocos bancos paneuropeos supervivientes atestado de especialistas que comercializarían a través de dichas plataformas.

- Un mercado sin oficinas bancarias propias con servicios distribuidos en los dispositivos móviles, las cadenas de supermercados y franquicias comerciales y de restauración.

- Un mercado financiero en el que las oficinas se hayan convertido en verdaderos bazares de servicios (bancarios, de seguros, de viajes, de formación…) y productos.

¿Por qué futuro apuestas tú, estimado lector?

Comentarios

Publicar un comentario